- Startseite

- News

- 7-Tage-News

- Linklisten der News

- Newsindex-Übersicht

- AMD RDNA3

- AMD RDNA4

- AMD RDNA5

- Intel Xe

- Intel Battlemage

- Intel Celestial

- nVidia Ada Lovelace

- nVidia Blackwell

- nVidia Rubin

- AMD Zen 4

- AMD Zen 5

- AMD Zen 6

- Intel Raptor Lake

- Intel Meteor Lake

- Intel Lunar Lake

- Intel Arrow Lake

- Intel Panther Lake

- Intel Nova Lake

- Artikel

- Downloads

Hauptlinks

Suchen

31Die AMD-Geschäftsergebnisse im zweiten Quartal 2024

Die AMD-Geschäftsergebnisse im zweiten Quartal 2024

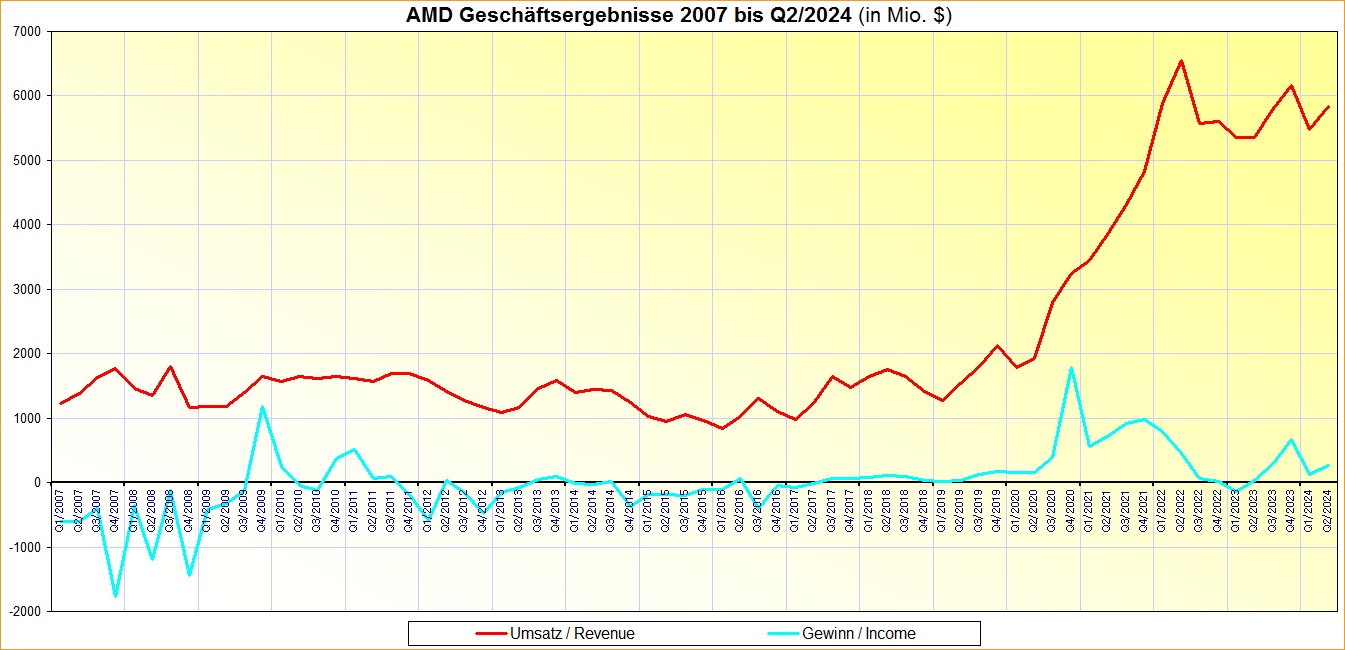

Chipentwickler AMD hat seine Geschäftszahlen für das zweite Jahresquartal 2024 vorgelegt, welche gutklassig sowie im Rahmen der vorherigen Erwartungen (5,7 Mrd. Dollar ±300 Mio.) ausgefallen sind. In diesem Zeitraum wurden 5835 Mio. Dollar eingenommen, was eine Steigerung um +6,6% zum Vorquartal sowie um +8,9% zum Vorjahreszeitraum bedeutet. Der Gewinn verdoppelte sich gegenüber dem Vorquartal sowie Verzehnfachte sich gegenüber dem Vorjahreszeitraum, beides waren allerdings aus Gewinn-Sicht ausgesprochen schlechte Quartale und eignen sich somit wenig für derart Vergleiche. Solider ist daher der Vergleich auf Basis des operativen non-GAAP-Gewinns: Hier sind es mit 1264 Mio. Dollar immerhin +11,6% zum Vorquartal sowie +18,4% zum Vorjahreszeitraum. Die enorme Differenz zwischen nominellem GAAP-Gewinn und operativem non-GAAP-Gewinn erklärt sich aus den Kosten der Xilinx-Übernahme, welche AMD noch für einige weitere Quartale ableisten muß.

| Q2/2023 | Q3/2023 | Q4/2023 | Q1/2024 | Q2/2024 | |

|---|---|---|---|---|---|

| Umsatz | 5359 Mio. $ | 5800 Mio. $ | 6168 Mio. $ | 5473 Mio. $ | 5835 Mio. $ |

| (nomineller) Gewinn | 27 Mio. $ | 299 Mio. $ | 667 Mio. $ | 123 Mio. $ | 265 Mio. $ |

| Bruttomarge | 46% | 47% | 47% | 47% | 49% |

| operativer non-GAAP-Gewinn | 1068 Mio. $ | 1276 Mio. $ | 1412 Mio. $ | 1133 Mio. $ | 1264 Mio. $ |

Bei den einzelnen Geschäftssparten sticht klar die DataCenter-Sparte mit den Epyc-Prozessoren sowie den "Instinct" HPC/AI-Beschleunigern hervor, welche laut AMD im zweiten Quartal beiderseits gut gelaufen sein sollen (ohne dass AMD dies genauer auftrennt). Somit konnte diese Sparte um +21% zum Vorquartal sowie um satte +115% zum Vorjahreszeitraum zulegen und steht damit bereits bei einem Umsatz-Anteil von 49% vom Gesamtunternehmen. Auch dies ist ein bemerkenswerter Unterschied zum Vorjahreszeitraum, vor Jahresfrist lag der Anteil der DataCenter-Sparte am Gesamtumsatz bei nur 25% (bei wie zu sehen nur 4 Haupt-Sparten). Auch die Client-Sparte mit den Ryzen-Prozessoren lief vernünftig, aktuell stehen hier +9% zum Vorquartal sowie gleich +49% zum Vorjahreszeitraum zu Buche, letzteres allerdings aufgebäht durch ein überaus unterdurchschnittliches Vorjahresergebnis.

Während die Embedded-Sparte ganz mittelmäßig lief, ist AMDs derzeitiges Sorgenkind ganz eindeutig die Gaming-Sparte mit den Radeon-Grafikkarten sowie den Spielekonsolen-SoCs. AMDs unpräzisen Angaben zu Folge sollen insbesondere letzte für das äußert schwache Quartalsergebnis dieser Sparte verantwortlich sein, welche gegenüber dem Vorquartal um –30% verlor sowie gegenüber dem Vorjahreszeitraum um satte –59%. Inwiefern hierbei auch die Radeon-Grafikkarten mitverantwortlich sind, kann man nur vermuten, liegt aber gemäß aller Marktsignale durchaus nahe. Zuzüglich schmerzt AMD, dass die Spielekonsolen-SoCs, früher einmal der Stabilisator schwacher Geschäftszahlen, derzeit einfach keine Impulse mehr setzen können, die Luft aus der aktuellen Konsolen-Generation irgendwie raus ist. Normalerweise müsste die kommende PlayStation 5 Pro diesen Geschäftszweig wieder etwas beleben können, aber augenscheinlich war die Vorproduktion für deren Konsolen-SoC im zweiten Quartal noch nicht geschäftswirksam.

| Umsätze | Q2/2023 | Q3/2023 | Q4/2023 | Q1/2024 | Q2/2024 |

|---|---|---|---|---|---|

| Data Center (Epyc & Instinct) | 1321 Mio. $ | 1598 Mio. $ | 2282 Mio. $ | 2337 Mio. $ | 2834 Mio. $ |

| Client (Ryzen) | 998 Mio. $ | 1453 Mio. $ | 1461 Mio. $ | 1368 Mio. $ | 1492 Mio. $ |

| Gaming (Radeon & Konsolen-SoCs) | 1581 Mio. $ | 1506 Mio. $ | 1368 Mio. $ | 922 Mio. $ | 648 Mio. $ |

| Embedded | 1459 Mio. $ | 1243 Mio. $ | 1057 Mio. $ | 846 Mio. $ | 861 Mio. $ |

Bäume hat AMD mit diesen Geschäftszahlen zwar auch nicht ausgerissen, die hochklassigen Zugewinne im DataCenter-Bereich werden durch die Verluste in der Gaming-Sparte einigermaßen heruntergedimmt. Aber zumindest konnte AMD somit das anno 2022 (noch zum Ende der vorherigen Chip-Krise) erreichte hohe Umsatz-Niveau stabil etablieren – und dies auf Basis eines ersten Halbjahrs 2024 ohne beachtbare Produktlaunches. Genau dies ändert sich im dritten Quartal, denn hier kommt mit "Zen 5" eine neue Prozessoren-Generation in den Markt, welche AMD sogar zeitgleich fürs Desktop- wie Mobile-Segment lanciert. Wahrscheinlich wegen dieses Effekt gibt AMD für das laufende dritte Quartal auch eine Umsatz-Erwartung von immerhin 6,7 Mrd. Dollar (±300 Mio.) an, was bei punktgenauem Erreichen den bisherigen Quartals-Umsatzrekord von AMD überbieten würde (6,55 Mrd. Dollar im Q2/2022).

Da das zweite Halbjahr traditionell bessere Geschäfts verspricht, AMD in diesem zumindest einige Produktlaunches hat, eventuell (über die PS5Pro) die Spielekonsolen-SoCs wieder zulegen (wovon AMD selber allerdings nicht ausgeht) und letztlich das DataCenter-Segment durchaus noch Luft nach oben hat, dürfte AMD mit der guten Ausgangslage des ersten Halbjahres auch für das Gesamtjahr 2024 wieder einen neuen Umsatzrekord anpeilen können. Erreicht AMD seine Prognose für das dritte Quartal und wird das vierte Quartal dann nicht gerade schlechter, sind durchaus 25 Mrd. Dollar Jahresumsatz (oder leicht besser) erzielbar, was den bisherigen Umsatz-Rekord aus dem Jahr 2022 von 23,6 Mrd. Dollar problemlos überbieten sollte. Erstaunlich, dass AMD dies voraussichtlich trotz eines schwächelnden Gaming-Geschäfts erreichen kann – darauf hinzeigend, dass AMD inzwischen in seinen anderen Sparten genügend Wachstum generieren kann, um selbst eine unterdurchschnittlich laufende Sparte zu übertünchen.

Verwandte News

- Neuer Artikel: Wieso AMD-Grafikkarten kaum über den Preis gewinnen können

- Die Grafikchip- und Grafikkarten-Marktanteile im zweiten Quartal 2024

- Grafikkarten-Verkaufsstatistik Mindfactory Q2/2024

- Die nVidia-Geschäftsergebnisse im zweiten Quartal 2024

- Die Marktanteile für x86-Prozessoren im zweiten Quartal 2024

- Die Intel-Geschäftsergebnisse im zweiten Quartal 2024

- Spiele-Plattformen in Deutschland: Der Gaming-PC schafft die Trendwende

- Die Grafikchip- und Grafikkarten-Marktanteile im ersten Quartal 2024

- Die nVidia-Geschäftsergebnisse im ersten Quartal 2024

- Die Marktanteile für x86-Prozessoren im ersten Quartal 2024